지난 2022.11.06자 포스팅 「외환거래 법규 Update 및 주요내용_2022.11.06 현재」 의 내용을 업데이트하는 포스팅입니다.

먼저 관련 자료 최신판을 다음과 같이 첨부하였으니 참고하세요^^

<첨부>

1.외환거래 관련 법규_목차 및 구성_2024.02.12 현재.xlsx

0.05MB

2.외환거래 관련 법규 및 제도_설명자료_20240212.pdf

0.25MB

3-1.외국환거래법_20210916 시행_기획재정부.hwp

0.06MB

3-2.외국환거래법시행령_20231212 시행_기획재정부.hwp

0.08MB

3-3.외국환거래규정_20240102 시행_기획재정부.hwp

0.23MB

3-4.외국환거래업무취급세칙_20240102 시행_한국은행.hwp

0.05MB

3-5.외국환거래업무취급절차_20240103 시행_한국은행.hwp

0.17MB

3-6.외화대출 취급지침_20211013 개정_한국은행.hwp

0.06MB

3-7.외국환거래업무취급지침_20230811 개정_은행연합회.pdf

1.86MB

파일 "1.외환거래 관련 법규_목차 및 구성_2024.02.12 현재" : 외환관련 법규/자료의 목록 및 관련법규를 조항별로 정리한 엑셀 파일입니다.

파일 "2.외환거래 관련 법규 및 제도_설명자료_20240212" : 본건 포스팅 설명자료의 pdf 파일입니다.

파일 "3-1.외국환거래법_20210916 시행_기획재정부" : 외국환거래법 관련 기본 법률입니다.

파일 "3-2.외국환거래법시행령_20231212 시행_기획재정부" : 외국환거래법에서 위임한 사항을 규정한 시행령입니다.

파일 "3-3.외국환거래규정_20240102 시행_기획재정부" : 법률과 시행령에서 위임된 사항에 대한 세부 규정입니다

파일 "3-4.외국환거래업무취급세칙_20240102 시행_한국은행" : 한국은행에 위탁된 외국환거래업무 등에 관한 사항을 정함

파일 "3-5.외국환거래업무취급절차_20240103 시행_한국은행" : 외국환거래업무 취급세칙의 시행에 필요한 사항을 정함

파일 "3-6.외화대출 취급지침_20211013 개정_한국은행" : 한국은행에서 정한 금융기관의 외화대출시 취급 지침

파일 "3-7.외국환거래업무취급지침_20230811 개정_은행연합회" : 전국은행연합회에서 정한 은행의 외국환거래업무취급 지침

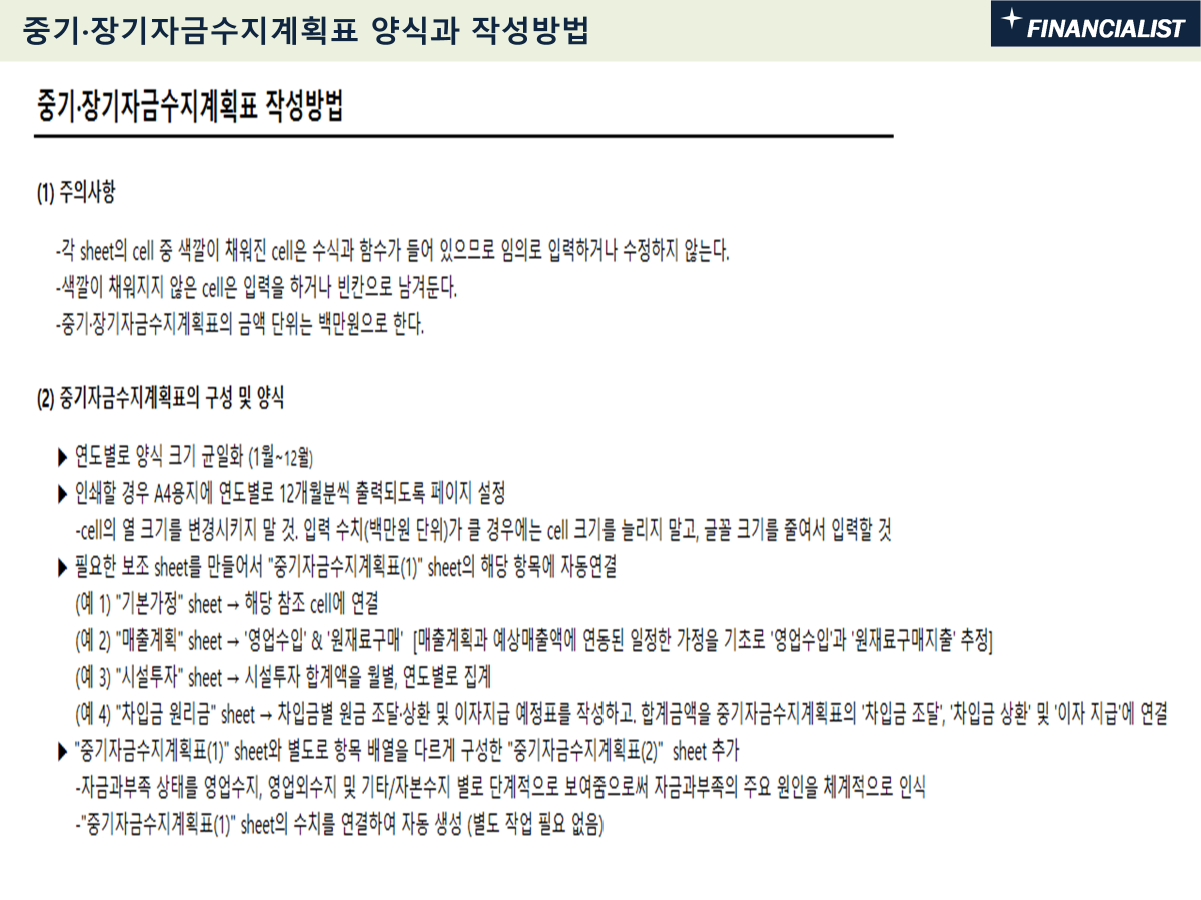

다음 그림은 첨부한 1번 엑셀 파일의 첫번째 sheet로서, 외환관련 법규와 주요자료의 목록과 함께 다운로드 받을 수 있는 인터넷 사이트의 경로를 보여주고 있습니다.

다음 그림은 첨부한 1번 엑셀 파일의 일부 내용으로서 외국환거래법, 외국환거래법시행령, 외국환거래규정, 외국환거래업무취급세칙 및 외국환거래업무취급절차의 내용을 조항별로 정리·요약한 내용입니다.

다음은 기업의 외환거래 중 거래 외국환은행 등에 신고 또는 보고해야 할 주요사항을 경상거래와 자본거래로 구분하여 정리한 표입니다.

우리나라의 외환거래제도는 네가티브시스템으로서, 일부 외환거래 행위에 대해서만 사전신고 및 사후보고 등을 요구하고 있습니다.

지난 2023.07.04자 외국환거래규정의 개정을 통해 자본거래 중 거주자의 외화차입 및 현지금융 등에 대한 규제가 다음과 같이 완화되었습니다.

(1) 현지금융 별도규제를 폐지하고, 외화자금 차입 신고기준 일원화 및 완화:

- 거주자의 비거주자로부터의 외화자금 차입: 1개월 이내에 외국환은행에 보고 [단, 5천만불(과거 1년간 누적차입금액 포함) 초과 차입시 사전신고]

- 현지금융 중 거주자의 보증(담보 포함)을 받는 경우: 1개월 이내에 외국환은행에 보고 [현지법인 등이 거주자의 보증(담보 포함)을 받지 않고 현지금융을 받는 경우에 대해서는 신고·보고 모두 붙필요]

(2) 외화증권 발행 신고 기준 완화

- 거주자가 외국에서 외화증권 발행: 1개월 이내에 외국환은행에 보고 [단, 5천만불(과거 1년간 누적발행금액 포함) 초과 발행시에는 사전신고]

외환거래는 다양한 형태로 이루어지고 있고, 신고 대상 거래도 사실상 케이스별로 복잡하게 규정되고 있습니다.

위 표는 개괄적인 요약정리에 불과한 바, 실제 외환거래시 신고 및 절차 등에 대해서는 거래 은행 등에 문의하셔서 확실하게 대응하시기 바랍니다.

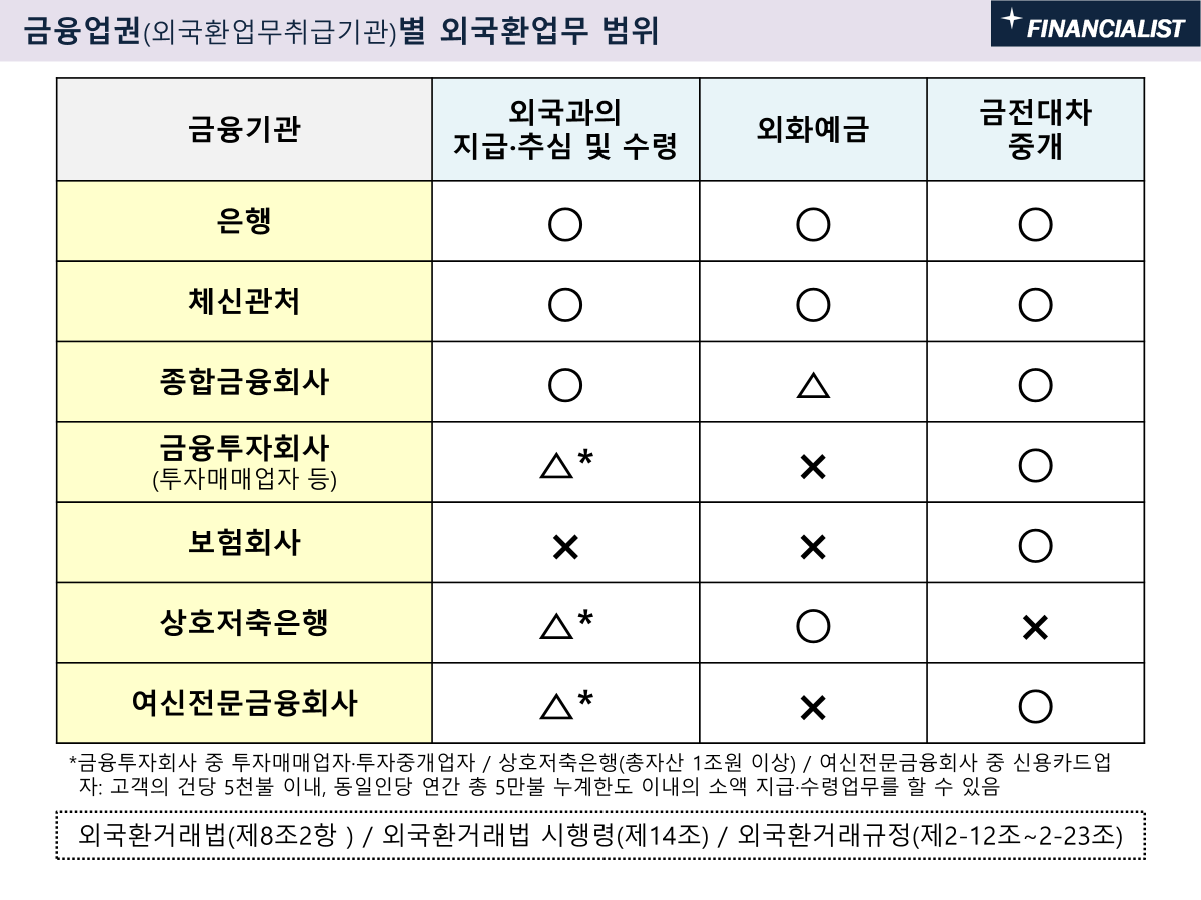

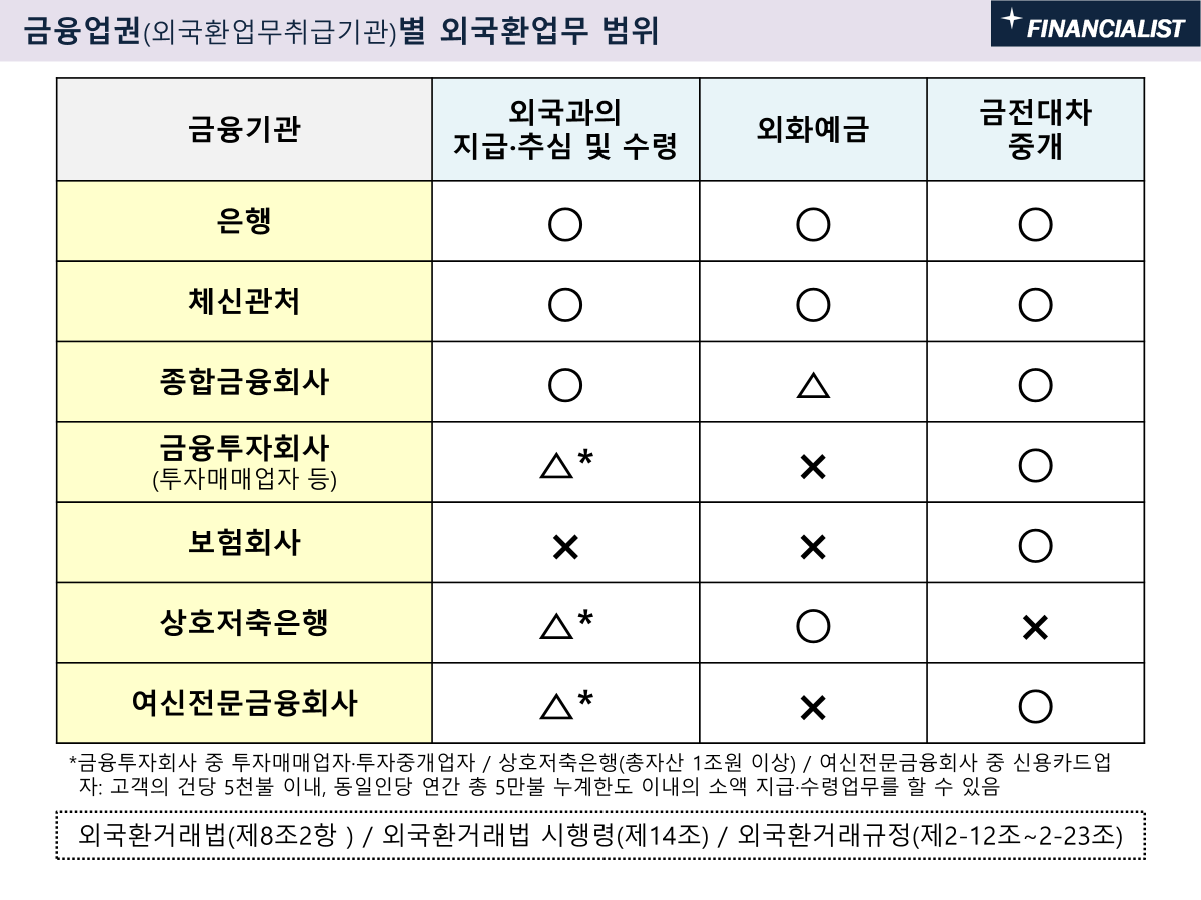

다음 슬라이드는 금융기관별 외국환업무 취급 가능 범위를 보여주고 있습니다.

은행과 우체국은 모든 외환업무를 취급할 수 있으나 기타 금융기관은 일부 업무에 대해서만 제한적으로 취급 가능합니다.