2017.12.31에 포스팅한 "전자방식 지급수단 - 전자채권, 전자방식 외상매출채권 & 전자어음"의 이후 변경사항(최장만기 변경 등)을 반영한 update입니다.

먼저 관련 설명자료를 첨부하였으니 참고하세요^^

<첨부>

===============================================================

기업의 지급결제수단은 크게 현금과 비현금지급수단으로 구분합니다.

비현금지급수단은 장표방식(수표,어음 등)과 전자방식(계좌이체,전자채권,전자어음 등)으로 나뉘어지는데, 여기서는 전자방식 지급수단 중 전자채권·전자방식외상매출채권과 전자어음에 대해 살펴보겠습니다.

먼저 전자채권, 전자방식외상매출채권 및 전자어음을 한 눈에 비교할 수 있도록 만든 아래 표를 참고하세요.

다음은 '전자채권'과 '전자방식외상매출채권'에 대한 설명자료입니다.

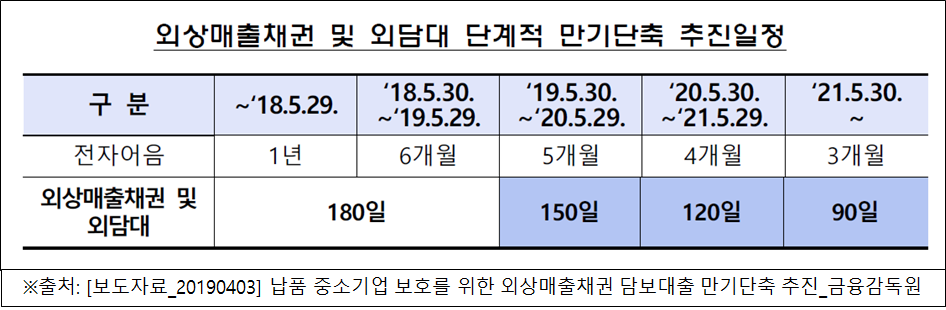

전자방식 외상매출채권은 줄여서 '외상매출채권'이라고 부르기도 합니다.

전자채권과 전자방식외상매출채권은 인터넷뱅킹에서 구매기업이 판매기업을 채권자로 지정하여 일정금액을 일정시기에 지급하겠다고 발행하는 전자적 지급수단입니다.

단, 전자채권은 금융결제원의 전자채권원장에 등록하여 발행하는 은행권 공동상품으로서, 구매기업과 판매기업의 거래은행이 상이해도 발행이 가능합니다. 반면, 전자방식 외상매출채권은 각 은행별 전산원장에 등록하는 은행 개별상품으로서 구매기업과 판매기업의 거래은행이 동일해야 발행이 가능합니다.

다음 표는 전자채권과 전자방식외상매출채권과의 차이를 비교해주고 있습니다.

전자채권보다는 전자방식외상매출채권이 더 폭넓게 사용되고 있습니다.

은행에서 구매기업과 판매기업 모두를 거래하기 원하고, 판매기업이 전자방식외상매출채권담보대출을 받기 위해서는 구매기업과 판매기업의 거래은행이 동일해야 하기 때문이기도 합니다.

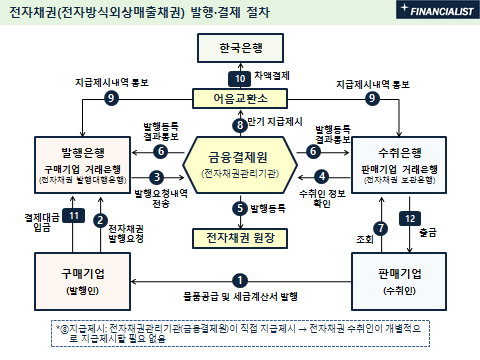

다음은 전자채권의 발행·결제 절차를 보여주는 그림입니다.

전자방식 외상매출채권인 경우는 발행은행과 수취은행이 동일하고, 금융결제원이 정보집중관리기관으로서만 역할을 하게 되며, 은행별 전산원장에 발행등록된다는 점이 다를뿐입니다.

다음은 전자어음에 대한 설명 슬라이드입니다.

외부감사대상 법인과 자산총액 10억원 이상인 법인사업자는 상업어음(상거래대금결제용으로 발행하는 어음)을 발행할 때에는 반드시 전자어음으로만 발행하도록 의무화되어 있습니다.

반면 상거래와 관계없이 자금을 조달하기 위해서 발행하는 CP(기업어음) 등의 융통어음은 실물 종이어음으로만 발행되어 유통됩니다.

다음은 전자어음의 발행·결제 절차를 보여주는 그림입니다. 전자채권의 절차와 동일합니다.

다음 슬라이드는 종이(실물)어음과 전자어음의 차이를 비교한 표입니다.

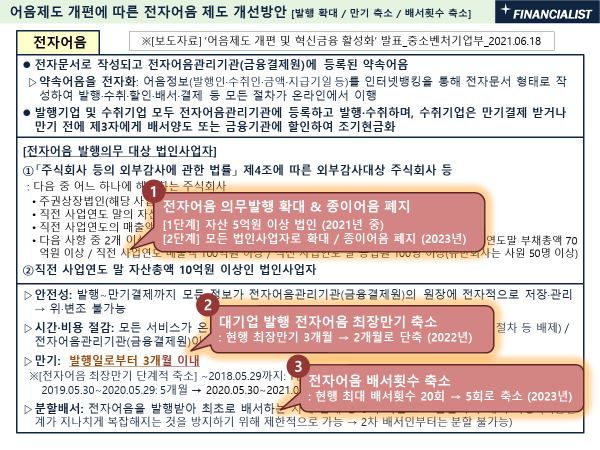

지난 2021.06.18 중소벤처기업부가 어음제도 개편방안을 발표하였습니다.

다음은 개편방안을 요약정리한 표입니다.

전자어음 의무발행을 확대하고, 대기업 발행 전자어음의 최장만기 축소 및 배서횟수 축소 등이 개편방안의 핵심내용입니다.

다음은 위의 기존 설명 슬라이드에 개편방안 중요 내용을 추가로 표시한 슬라이드입니다.

'3. 자금관리' 카테고리의 다른 글

| 「지급결제 A to Z」 발간 [금융결제원_2021.12.10] (0) | 2022.03.17 |

|---|---|

| [Update] 한국은행 기업경영분석(2020년) 발간 - 기업의 적정유동성 산정기준 (0) | 2021.12.12 |

| 법정 최고금리 연 20%로 인하 확정시행_2021.07.07부터 (0) | 2021.07.21 |

| 어음제도 개편 방안 발표 (전자어음 발행 확대, 만기 단축 등)_2021.06.18 (0) | 2021.06.22 |

| 전자채권·전자어음 만기 90일(3개월) 이내로 축소_5월30일부터 (0) | 2021.05.25 |

B2B금융(전자결제금융상품).pdf

B2B금융(전자결제금융상품).pdf