기업이 장기자금 조달수단인 회사채를 무보증·공모방식으로 발행하기 위해서는 2개 이상의 신용평가회사로부터 신용등급을 받아야 합니다. 현재의 자본시장 상황에서는 일반적으로 A등급 이상의 신용등급을 보유한 기업들 중심으로 회사채가 발행되고 있습니다. 상대적으로 신용등급이 낮은 기업들은 무보증회사채 대신 보유하고 있는 부동산 등의 자산을 담보로 해서 발행하는 담보부사채를 장기자금 조달수단으로 활용하기도 합니다.

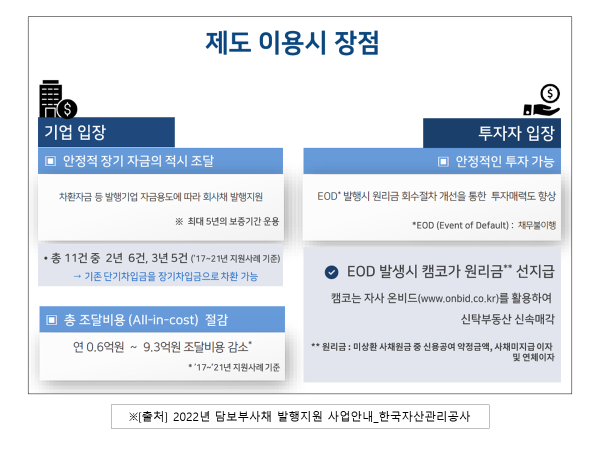

캠코(한국자산관리공사)는 기업들의 담보부사채가 원활하게 발행될 수 있도록 2017년부터 담보부사채 발행지원 사업을 시행하고 있습니다. 한국자산관리공사가 최근 발행한 「2022년 담보부사채 발행지원 사업안내」를 다음과 같이 첨부하였으니 참고하시기 바랍니다.

<첨부>

한국자산관리공사는 기업들이 담보부사채를 발행하고자 할 때 발행대금의 최대 80%까지 신용공여를 통한 지급보증을 제공함으로써, 담보부사채가 원활하게 발행될 수 있도록 지원하고 있습니다.

담보부사채는 부동산을 물상담보로 발행하는 회사채인데, 한국자산관리공사가 신용공여약정을 통해 발행대금의 80%까지 지급보증을 해줌으로써 발행금리가 낮아져 해당 기업은 저렴한 비용으로 장기자금을 조달할 수 있게 됩니다.

대상 기업과 담보 부동산의 요건은 다음과 같습니다.

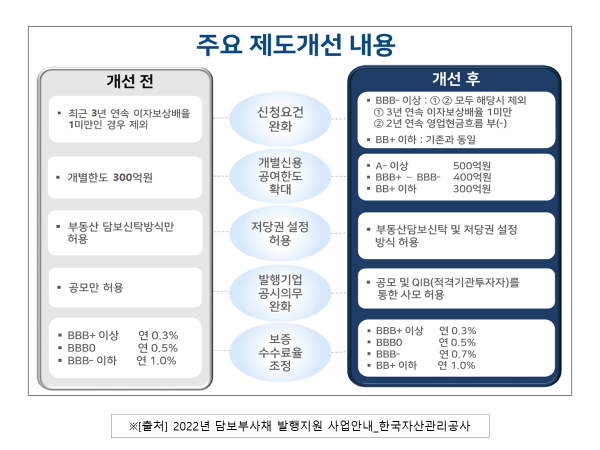

근래 지원 대상 담보부사채 발행기업의 요건이 완화되었고, 신용공여 한도가 확대되었으며, 보증수수료율이 조정되는 등 주요제도가 다음과 같이 개선되었습니다.

신용등급이 낮아 회사채를 발행하기가 어려운 기업일지라도 우량한 부동산 등의 자산을 보유하고 있다면, 이를 활용하여 한국자산관리공사의 신용지원을 받는 담보부사채의 발행을 통해 장기·저리의 안정적인 자금을 확보하시기 바랍니다^^

'4. 자금조달' 카테고리의 다른 글

| 2022년 5월 공모 증권발행(회사채,IPO,유상증자) 상세내역 (0) | 2022.06.01 |

|---|---|

| 2022년 4월 공모 증권발행(회사채,IPO,유상증자) 상세내역 (0) | 2022.05.03 |

| 2022년 3월 공모 증권발행(회사채,IPO,유상증자) 상세내역 (0) | 2022.04.02 |

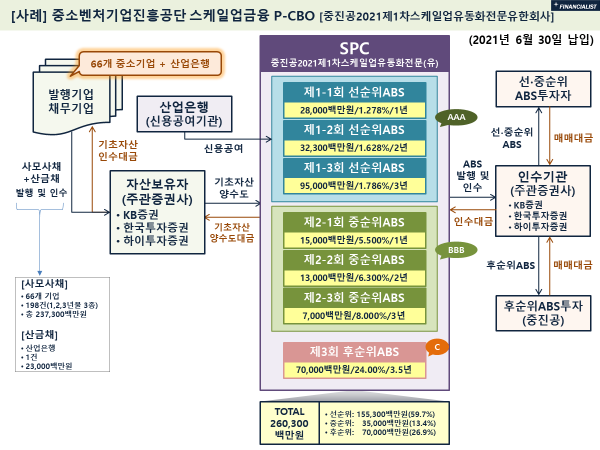

| 2022년 1차 스케일업금융 신청 공고(신청기간: 3월 7∼25일)[중소기업 회사채 발행 - P-CBO] (0) | 2022.03.14 |

| 2022년 2월 공모 증권발행(회사채,IPO,유상증자) 상세내역 (0) | 2022.03.03 |