중소벤처기업부와 중소벤처기업진흥공단은 지난 2023.03.06자 보도자료와 공고문을 통해 스케일업 금융의 세부내용 및 신청일정을 공고하였습니다.

먼저 관련 보도자료와 공고문을 제가 만든 설명자료와 함께 첨부하였으니 참고하세요^^

<첨부>

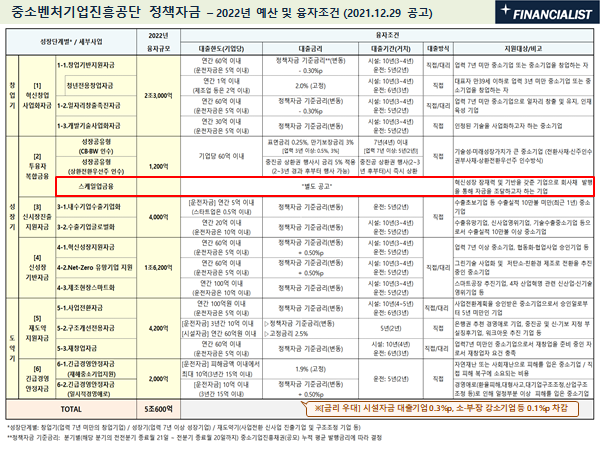

중소벤처기업진흥공단이 지난 2022.12.29 공고한 2023년 정책자금 지원 계획에 스케일업금융이 아래와 같이 포함되어 있습니다. 당시 미확정되었던 스케일업금융의 상세한 지원계획이 이번에 별도로 공고된 것입니다.

스케일업금융은 성장잠재력이 높지만 자체 신용으로는 회사채 발행이 어려운 중소기업에 자산유동화 방식을 통해 회사채발행대금을 지원하는 정책금융입니다. 즉 중소기업들이 발행하는 회사채(일반회사채 또는 신주인수권부사채)를 유동화전문회사(SPC)가 인수한 후, 이를 기초자산으로 유동화증권(P-CBO)을 발행하는 방식입니다.

P-CBO(Primary Collateralized Bond Obligation, 발행시장채권담보부증권)는 신용등급이 낮아 회사채를 발행하기 힘든 중소기업들이 사모방식으로 발행한 회사채들을 유동화전문회사(SPC)가 인수한 후, 이를 기초자산으로 신용보강 후 유동화증권을 발행하여 자금을 조달하는 증권입니다.

2023년 1차 스케일업 금융의 세부내용과 신청 및 대상기업 등은 다음과 같이 공고되었습니다.

전년도(2022년) 대비 주요 차이점은 다음과 같습니다.

- 발행규모 축소: (2022년) 1,400억원 → (2023년) 1,300억원으로 100억원 축소

- 발행형태: (2022년) 일반회사채 & CB(전환사채) → (2023년) 일반회사채 & BW(신주인수권부사채)

- 후순위증권 인수: (2022년) 중진공이 전액 인수 → (2023년) 중진공 및 발행기업 등이 인수

2023년 1차 스케일업 금융의 발행구조는 다음과 같습니다.

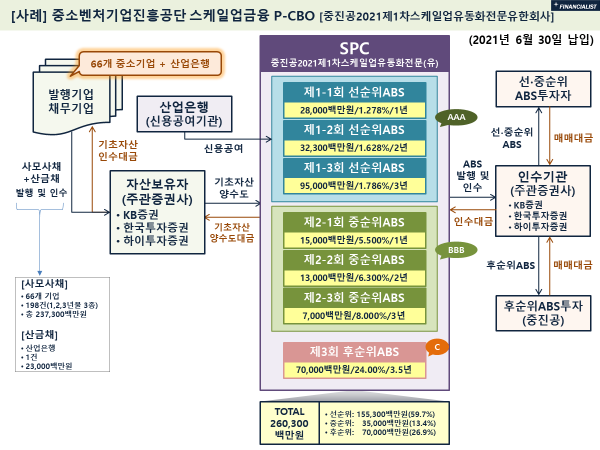

다음은 작년 스케일업금융의 실제 발행 사례입니다.

다음은 기존의 일반적인 P-CBO 발행 사례로서 스케일업금융과는 다소 다른 구조입니다.

기존의 P-CBO는 신용보증기금(또는 기술보증기금)의 보증을 통해 신용보강 후 유동화증권을 발행하는 방식이며, 유동화증권은 선순위(약 97%)와 후순위(약 3%)로 구분하며 후순위 부분은 사실상 자금조달이 안됩니다.

그러나 이번 스케일업 금융 P-CBO는 보증 없이 발행된다는 점, 그리고 선순위·중순위·후순위의 3부분으로 나뉘어 발행되는 것이 기존 P-CBO와 차별화된 부분입니다.

'4. 자금조달' 카테고리의 다른 글

| 2023년 4월 공모 증권발행(회사채,IPO,유상증자) 상세내역 (0) | 2023.05.14 |

|---|---|

| 2023년 3월 공모 증권발행(회사채,IPO,유상증자) 상세내역 (0) | 2023.04.02 |

| 2023년 2월 공모 증권발행(회사채,IPO,유상증자) 상세내역 (0) | 2023.03.01 |

| 2023년 1월 공모 증권발행(회사채,IPO,유상증자) 상세내역 (0) | 2023.02.01 |

| 2022년 공모 증권발행(회사채,IPO,유상증자) 상세내역 (0) | 2023.01.01 |