코로나19에 대응하여 지난 3월과 4월에 100조원+79조원의 금융시장 및 기업 안정화 대책이 발표된 후, 후속조치로서 지난 5월 20일에 '저신용등급 포함 회사채·CP 매입기구(SPV) 설립 방안'과 '기간산업안정기금 운용방안'이 발표되었습니다.

먼저 관련 보도자료의 상세내용과 관련 설명자료를 다음과 같이 첨부했으니 참고하세요^^

<첨부>

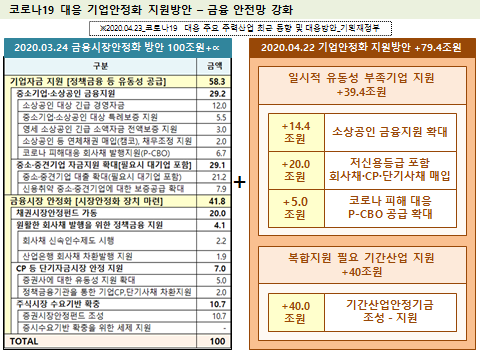

다음은 지난 3월에 발표된 금융시장 안정화 방안 100조원+∝와 4월에 발표된 추가 기업안정화 지원방안 +79.4조원의 내용을 통합한 요약표입니다.

이중 중소기업 등에 대한 대출 방식의 지원은 활발하게 이루어지고 있으며, 회사채·CP 발행지원 등의 직접금융 방식은 준비과정을 거쳐 조만간 시행될 예정입니다.

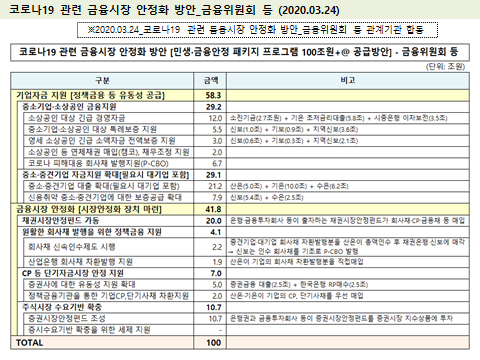

다음은 금융시장 안정화 지원방안 중 회사채·CP·단기사채 발행지원 부분만 모아서 정리한 표입니다.

이중 '저신용등급 포함 회사채·CP·단기사채 매입'은 정부,산업은행, 한국은행이 역할분담하여 설립하는 매입기구(SPV)가해당 회사채·CP·단기사채를 인수하는 방식입니다. 관련 내용은 지난 5월 20일에 금융위원회가 발표한 보도자료 '저신용등급 포함 회사채·CP 매입기구(SPV) 설립방안'에 상세하게 기술되어 있습니다.

'저신용등급 포함 회사채·CP·단기사채 매입기구(SPV)'는 1차적으로 10조원을 조성하여 BBB등급까지의 저신용등급 회사채 뿐만 아니라 코로나19로 인해 투기등급으로 하락한 'fallen angel'의 BB등급 회사채까지도 인수대상으로 합니다.

아울러 코로나19로 인해 어려움에 빠진 항공업, 해운업 등의 기간산업을 지원하기 위한 기간산업안정기금 40조원에 대한 운용방안도 발표되었습니다.

산업은행이 기금채권을 발행하여 조달하는 총 40조원으로 기간산업에 대출과 주식관련사채(CB,BW) 인수방식으로 지원할 예정인데, 다음 달인 6월 중 자금지원이 실행될 예정입니다.

코로나19사태로 자금조달에 어려움을 겪고 있는 기업들에게 큰 도움이 될 수 있기를 바랍니다^^

홧팅!!!

'4. 자금조달' 카테고리의 다른 글

| 2020년 1차 스케일업금융 P-CBO 발행 공고 (신청기간: 2020.06.09∼22) (0) | 2020.06.12 |

|---|---|

| 2020년 5월 공모증권 발행(회사채,IPO,유상증자) 상세내역 (0) | 2020.06.08 |

| 2020년 4월 공모증권 발행(회사채,IPO,유상증자) 상세내역 (0) | 2020.05.09 |

| 중소기업 특화 금융투자회사 6개사 지정(변경)_2020.05.04 (0) | 2020.05.08 |

| 코로나19 대응 기업안정화 지원방안 - 금융 안전망 강화 (100조원+79.4조원) (0) | 2020.04.28 |