지난 2021.04.07자 포스팅했던 「2021년 1차 스케일업 금융 신청 공고」와 관련해서 이번 2021.06.30에 회사채 기반의 자산유동화증권(P-CBO) 2,603억원이 발행되었습니다.

중소벤처기업진흥공단("중진공")이 주관하는 스케일업금융은 자체 신용도가 낮아 회사채를 발행하기 어려운 중소기업들이 중진공의 후순위채권 인수 및 산업은행의 선순위채권에 대한 신용공여를 바탕으로 자금을 조달할 수 있도록 하는 정책금융의 일종입니다.

먼저 관련 보도자료와 투자설명서, 그리고 설명자료를 다음과 같이 첨부했으니 참고하세요^^

<첨부>

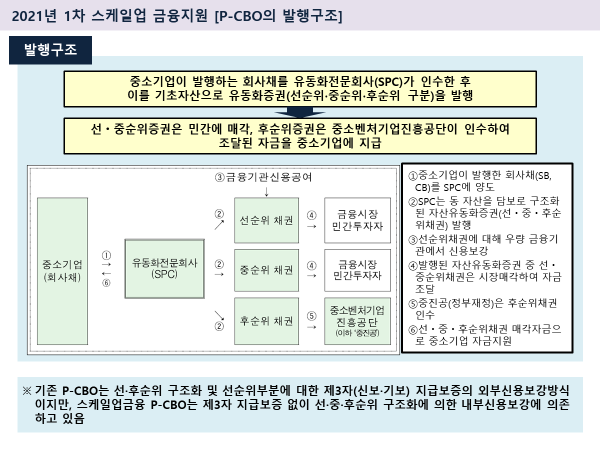

이번에 발행된 스케일업금융의 P-CBO 구조는 다음과 같습니다.

‘스케일업 금융’은 자체 신용으로는 회사채 발행이 어려운 중소기업들의 회사채를 유동화증권으로 구조화해 민간투자자에게 매각함으로써 중소기업이 필요한 자금을 조달할 수 있도록 지원하는 방식이다.

이번 2021년 1차 스케일업금융은 총 66개의 중소기업이 발행한 사모사채 총 198건(1,2,3년물 3종) 2,373억원과 산업은행이 발행한 산업금융채권("산금채") 1건 230억, 총 2,603억원의 채권을 기초자산으로 하고 있습니다.

기초자산인 총 2,603억원의 채권을 인수한 주관증권사들은 이를 자산유동화회사(중진공2021제1차스케일업금융유동화전문유한회사)에 양도하고, 자산유동화회사는 이를 선순위(총 1,553억원), 중순위(총 350억원) 및 후순위(총 700억원)으로 구분하였습니다.

그리고 선순위증권에 대해서는 산업은행의 신용공여(사실상 보증)를 받아 신용을 보강한 후, 발행된 자산유동화증권들을 주관증권사들이 인수한 후 선순위·중순위증권들은 공모방식으로 민간투자자들에게 발행되고, 후순위증권은 중진공이 인수하였습니다.

관련 보도자료에 의하면 회사별 발행금액은 신용등급에 따라 최소 13억원에서 최대 75억원으로, 평균 39.4억원이며 이자율은 5.2∼5.8%입니다.

올해 스케일업금융은 한국판 뉴딜, 데이터·네트워크·인공지능(D.N.A), 3대 신산업(BIG3, 미래차, 바이오헬스, 시스템반도체) 등 혁신성장 분야 중소기업과 민간투자에서 소외되는 비수도권 소재 중소기업을 중점 지원합니다.

회사채 발행을 원하는 중소기업들에게 매우 유용한 자금조달 기회라고 생각됩니다^^

아래는 지난 2021.04.07에 포스팅했던 내용 중 일부입니다. 참고하세요^^

========================================================

다음은 2021년도 중소기업 정책자금 융자계획을 요약한 표입니다.

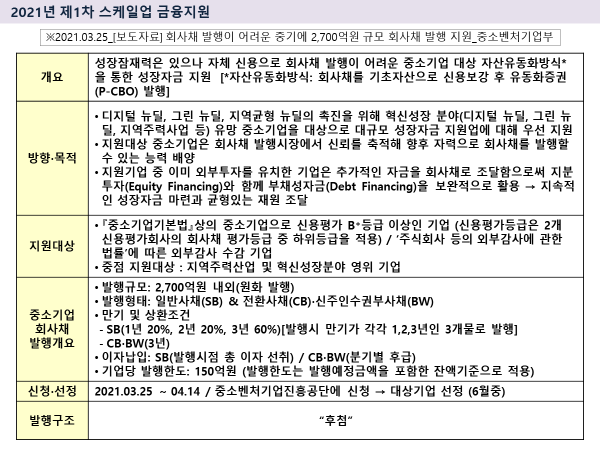

위 표의 붉은 선 표시 스케일업금융에 대한 세부내용과 신청 및 대상기업 선정 일정은 지난 2021.03.25에 다음과 같이 공고되었습니다.

성장잠재력이 높은 중소기업들이 일정 요건을 갖추어야 신청 가능하며, 금융지원은 해당 중소기업들이 발행하는 회사채(일반회사채 또는 전환사채, 신주인수권부사채)를 유동화전문회사(SPC)가 인수한 후, 이를 기초자산으로 유동화증권(P-CBO)을 발행하는 방식입니다.

P-CBO(Primary Collateralized Bond Obligation, 발행시장채권담보부증권)는 신용등급이 낮아 회사채를 발행하기 힘든 중소기업들이 사모방식으로 발행한 회사채들을 유동화전문회사(SPC)가 인수한 후, 이를 기초자산으로 신용보강 후 유동화증권을 발행하여 자금을 조달하는 방식입니다.

2021년 1차 스케일업 금융의 P-CBO 발행구조는 다음과 같습니다.

기존의 P-CBO는 신용보증기금(또는 기술보증기금)의 보증을 통해 신용보강 후 유동화증권을 발행하는 방식이며, 유동화증권은 선순위(약 97%)와 후순위(약 3%)로 구분하며 후순위 부분은 사실상 자금조달이 안됩니다.

그러나 이번 스케일업 금융 P-CBO는 보증 없이 발행된다는 점, 그리고 선순위·중순위·후순위의 3부분으로 나뉘어 발행되고 전액 자금조달이 가능하다는 점이 기존 P-CBO와 차별화된 부분입니다.

다음은 기존 P-CBO의 발행사례입니다. 참고하세요^^

'4. 자금조달' 카테고리의 다른 글

| 은행별 기업대출상품 검색 및 비교 update_Version 2021.07.26 (0) | 2021.07.26 |

|---|---|

| 크라우드펀딩(증권형) 발행한도 확대(연간 15억원→30억원)_2021.06.30 시행 (0) | 2021.07.22 |

| 2021년 6월 공모 증권발행(회사채,IPO,유상증자) 상세내역 (0) | 2021.07.04 |

| 2021년 5월 공모 증권발행(회사채,IPO,유상증자) 상세내역 (0) | 2021.06.01 |

| 2021년 4월 공모 증권발행(회사채,IPO,유상증자) 상세내역 (0) | 2021.05.04 |